Le volume de transactions de logements anciens en cumul sur les douze derniers mois en France (hors Mayotte) atteint 1145000 transactions à fin août 2022. Après 15 mois d’évolution positive sur un an, pour un pic à plus de 1,2 million de ventes en septembre 2021, les volumes ont entamé leur lente décrue (-3,7 % en juin et -5,6 % en août sur un an), même s’ils restent exceptionnellement hauts, signe de deux années hors du commun laissant présager une fin d’année autour de 1,1 million de ventes. Particulièrement, les notaires ont pu ressentir une décélération sur les mois de septembre et octobre accompagnée de délais de vente plus longs. Parallèlement, le ralentissement de la hausse des prix s’est enclenché quand bien même la baisse n’est pas pour tout de suite. La diminution des volumes intervient avant la baisse des prix, mais les notaires constatent déjà des négociations sur les prix qui n’existaient pas il y a encore quelques mois.

Le fléchissement atteste d’une année 2023 qui sera objectivement moins remarquable en termes de volumes, mais l’atterrissage devrait s’effectuer en douceur, comme annoncé par les notaires.

À contre-courant d’ailleurs, spécifiquement dans la Capitale, on y note une reprise forte des volumes et un assèchement des stocks, susceptibles d’engendrer une forte tension sur les prix.

Néanmoins, le contexte économique et géopolitique reste dominé par les incertitudes dans des temps d’instabilité. Le marché immobilier n’y est pas imperméable. À ce titre, la nette augmentation des taux sur les crédits à l’habitat à 1,72 % en septembre pour 1,1 % en janvier implique une baisse de la capacité moyenne d’endettement qui devrait se poursuivre et s’amplifier. Sur les durées longues, les taux sont à présent de plus de 3 %. Si le taux d’usure a pu être un problème au cours des derniers mois, son relèvement au 1er octobre redonne une bouffée d’oxygène. Mais il est à noter une crainte de certains acquéreurs recherchant une signature rapide afin d’échapper à une hausse des taux programmée. Depuis plusieurs mois, les marges de manœuvre des banques commerciales diminuent par cette réduction de l’écart entre le taux d’usure en vigueur et le taux des OAT à 10 ans. L’offre de crédit se trouve, dès lors, automatiquement limitée et fait d’un outil de protection nécessaire du consommateur un outil de

raréfaction du crédit, voire d’exclusion du crédit, y compris pour de bons profils qui n’atteignent pas le taux d’endettement maximal de 35 %. Une hausse insuffisante ou trop espacée dans le temps des taux d’usure, à un rythme différent de la hausse des taux bancaires, crée ainsi un goulet d’étranglement qui complique paradoxalement l’accès au crédit immobilier et exclut donc, de fait, certains ménages.

Interrogés lors de la première quinzaine d’octobre1, les notaires de France constatent que dans 18,1 % des rendez-vous concernant des projets immobiliers, le taux d’usure est un enjeu de concrétisation susceptible de différer la signature. Ils remarquent aussi que dans 19 % des cas, cette question du taux d’usure peut conduire à compromettre la réa- lisation d’une vente. Ces résultats sont encore plus marqués dans les grands offices des métropoles. Les notaires considèrent pour 93,4 % d’entre eux que le taux d’usure est un enjeu davantage présent dans leurs échanges avec leurs clients depuis la hausse des taux, et pour 95,8 % d’entre eux que son impact sur la viabilité des projets immobiliers est plus sévère.

Nonobstant cette remontée des taux, il convient de rappeler que les taux d’intérêt réels n’ont jamais été aussi bas depuis les années 1970, ce qui reste incitatif pour une partie des acquéreurs, notamment au regard de l’inflation (à 6,2 % en octobre, niveau inédit depuis 1985), de sorte que le prêt constitue un placement. Par ailleurs, la garantie du taux fixe évite d’être dépendant des fluctuations de marché, par la décorrélation du prêt à la valeur du bien, garde-fou nécessaire.

Le marché immobilier n’est pas et ne sera pas étranger aux soubresauts et fluctuations des paramètres macro-économiques. Mais il est inutile d’être alarmiste à cette heure, même si l’inflation et les coûts de l’énergie impacteront grandement le pouvoir d’achat des Français dans les mois à venir. À ce titre, les Français sont de plus en plus regardants sur la valeur verte des biens et la qualité du DPE proposé; ils influent de plus en plus les négociations, particulièrement sur le marché des maisons ou dans le locatif.

Mais les fondamentaux du marché immobilier de l’ancien sont là, qui reste alimenté par les utilisateurs, loin de toute bulle immobilière. Dans des temps incertains, la pierre demeure plus que jamais une valeur refuge dans un environnement indécis et imprévisible.

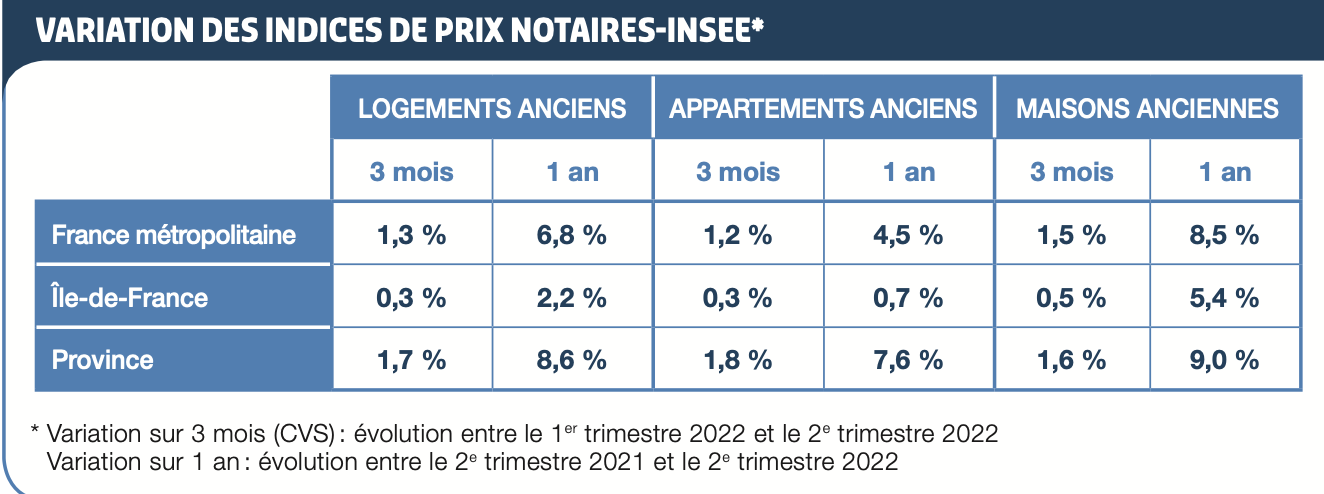

Au 2e trimestre 2022, les prix des logements anciens décélèrent légèrement

En France métropolitaine, au 2e trimestre 2022, la hausse des prix des logements anciens se poursuit malgré une légère inflexion avec +1,3 % par rapport au 1er trimestre 2022 (données provisoires corrigées des variations saisonnières).

Sur un an, la hausse des prix se poursuit

avec +6,8 %, après +7,3 %. La hausse reste plus marquée pour les maisons (+8,5 % sur un an au 2e trimestre 2022) que pour les appartements (+4,5 %), comme depuis le 4e trimestre 2020.

Retrouvez l'intégralité de l'article sur le site des Notaires de France